O mercado imobiliário britânico desacelerou à medida que as altas taxas de hipoteca, impulsionadas por uma série de aumentos nas taxas de juros pelo Banco da Inglaterra para conter a inflação, fizeram a demanda despencar.

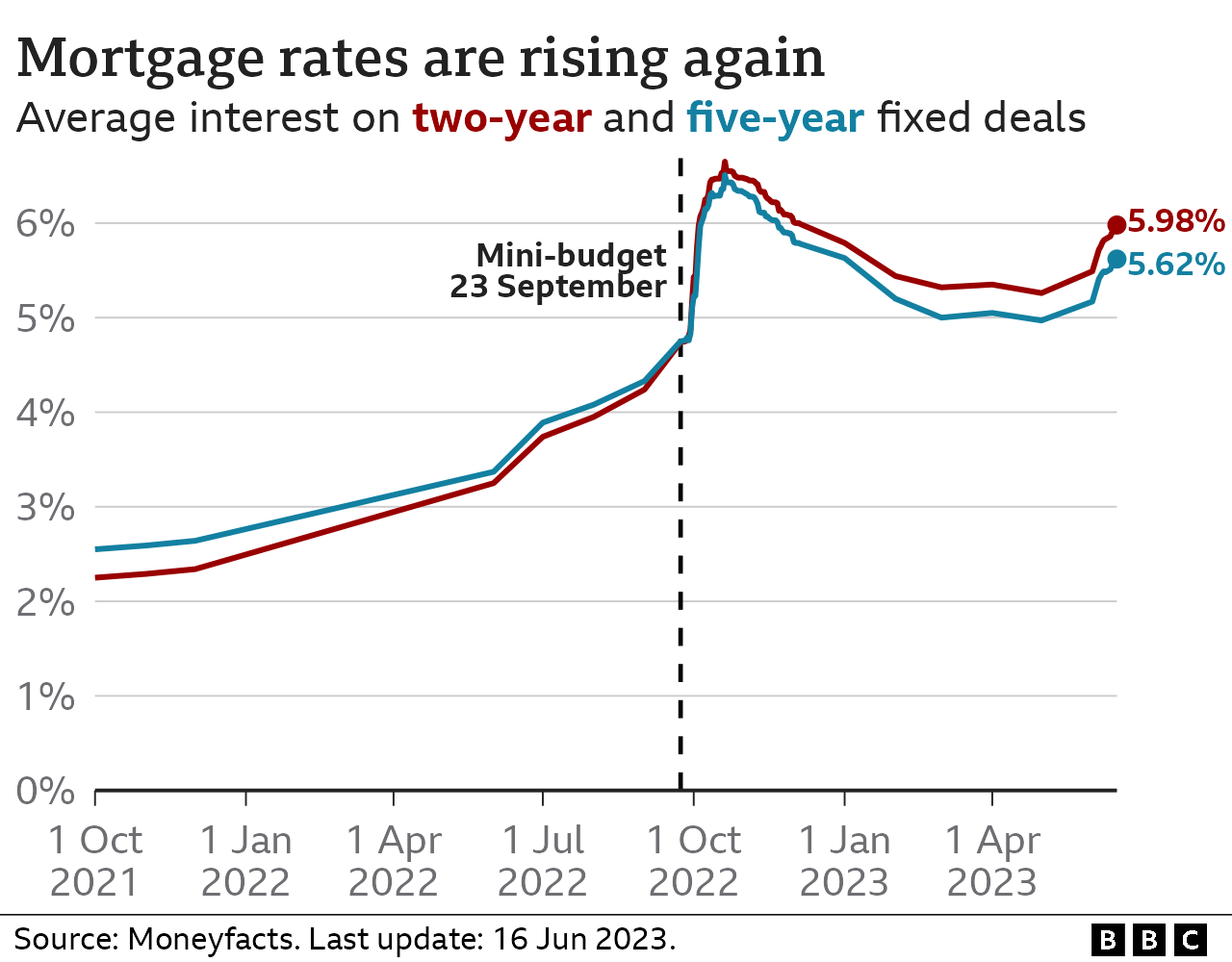

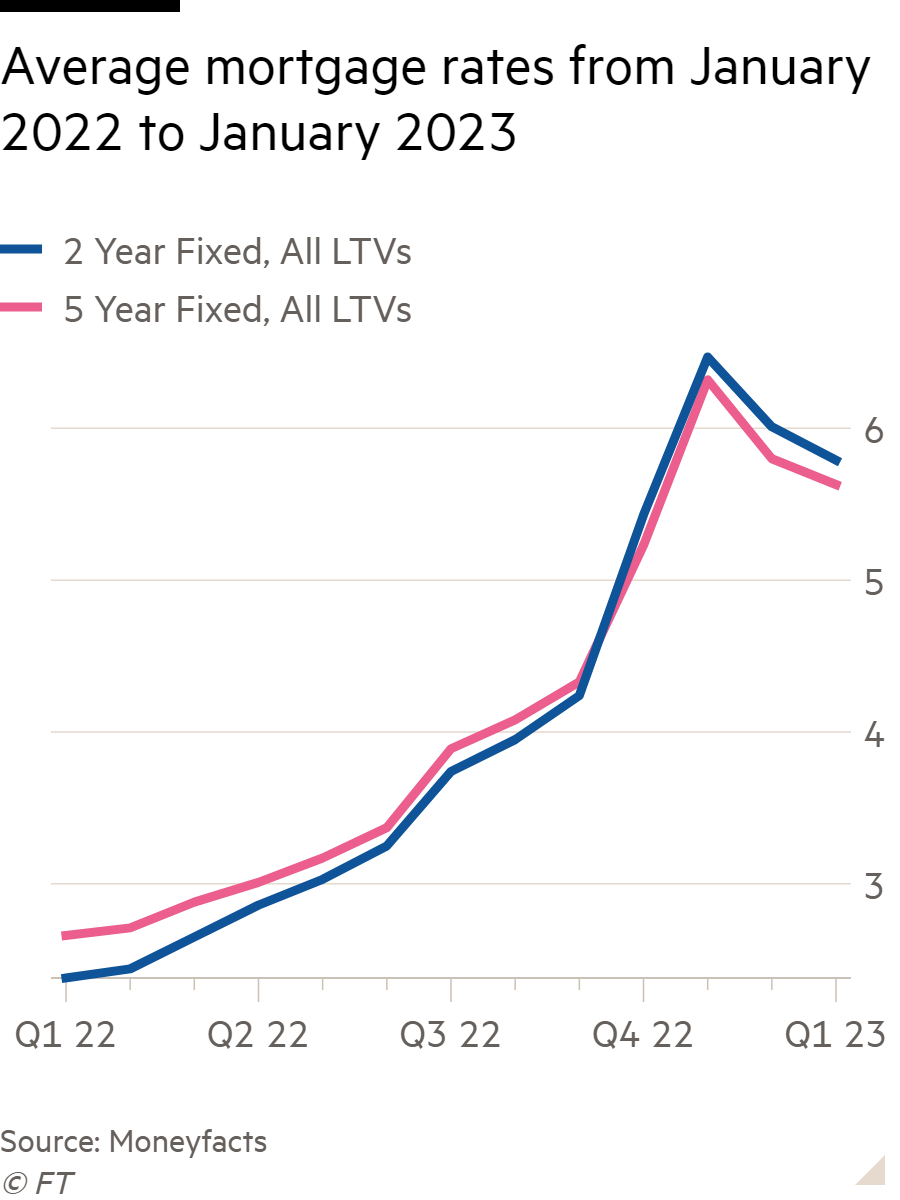

As preocupações com o crescimento dos preços ao consumidor mais rígido do que o esperado, que se manteve em 8,7% em maio, levaram a um aumento significativo no custo do financiamento, com as taxas fixas de negociação de hipotecas subindo nas últimas semanas.

Além das tensões no mercado imobiliário do país, o aumento das taxas está gerando temores de uma catástrofe para os proprietários sem dinheiro.

“Sem dúvida, as famílias e os clientes estão sentindo o efeito não apenas do aumento das taxas de hipoteca, mas também da crise mais ampla do custo de vida”, disse Andrew Asaam, diretor de residências do Lloyds Banking Group, citado pela Reuters.

O último aumento de taxa do BoE de 0,5 pontos percentuais para 5% faria com que 1,2 milhão de famílias britânicas, equivalente a 4% em todo o país, ficassem sem poupança até o final do ano devido a pagamentos de hipotecas mais altos, um estudo do Instituto Nacional de Economia e Pesquisa Social mostrou.

“Suspeitamos que as taxas de hipoteca mais altas contribuirão para uma atividade econômica mais fraca no início de 2024, e agora não descartamos uma recessão técnica no primeiro semestre do próximo ano”, Matthew Ryan, chefe de estratégia de mercado da empresa global de serviços financeiros Ebury, disse.

Ele acrescentou que os mercados financeiros estão precificando um pico nas taxas de juros do Reino Unido de cerca de 6,35% no primeiro trimestre de 2024.

Nenhum comentário:

Postar um comentário